Nous avons trouvé un encart sur internet dont la thématique est «l’automobile».

Son titre séduisant (Les obligations à haut rendement des marchés émergents valent-elles le risque ?) est sans ambages.

Sachez que l’éditorialiste (présenté sous le nom d’anonymat

) est positivement connu.

Les révélations publiées sont par conséquent réputées véridiques.

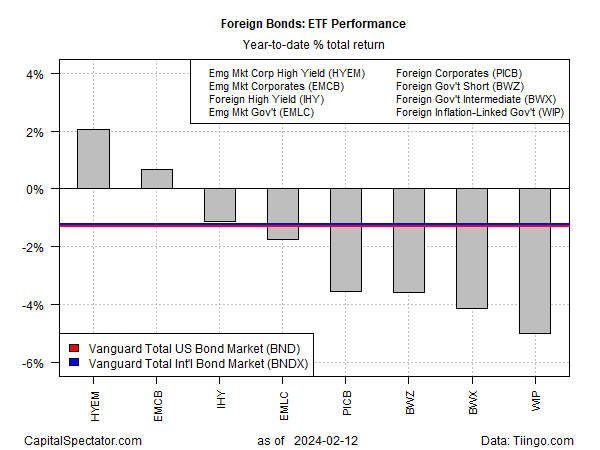

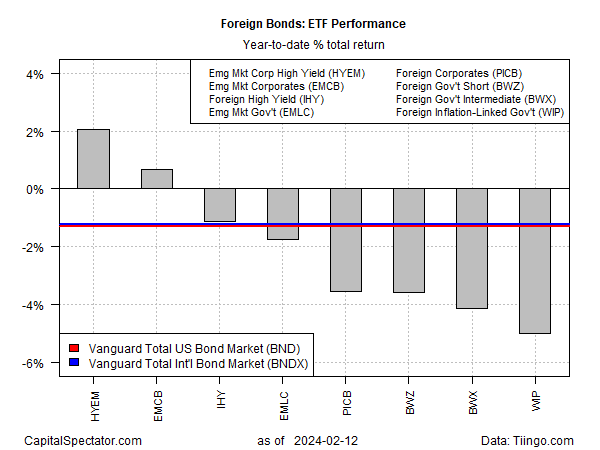

La majeure partie du marché obligataire mondial est en difficulté cette année, à l’exception notable des obligations de qualité inférieure émises par les entreprises des marchés émergents.

Sur la base des résultats depuis le début de l’année jusqu’à la clôture de lundi (12 février), ce segment du marché obligataire mondial surperforme et offre une rare solidité dans un secteur par ailleurs terne, d’après un ensemble d’ETF de référence.

Le VanEck Emerging Markets High Yield Bond ETF (NYSE:) est en hausse de 2,1% jusqu’à présent en 2024. Ce gain prolonge une solide hausse de 8,2 % en 2023, offrant l’une des rares sources de profits persistants au cours de l’année écoulée au sein de l’espace obligataire mondial.

En deuxième position cette année avec une hausse fractionnaire de 0,6 % : WisdomTree Emerging Markets Corporate Bond Fund (NASDAQ:), qui privilégie les titres de qualité et les gouvernements des marchés émergents.

Mais comme nous le rappelle la performance de HYEM cette année, l’allocation à un risque plus élevé dans les titres à revenu fixe étrangers continue de porter ses fruits cette année pour l’allocation obligataire mondiale.

Rendement total des obligations étrangères depuis le début de l’année

Notamment, le reste du peloton est sous l’eau jusqu’à présent en 2024. En écho à la chute des obligations américaines cette année, les résultats négatifs dominent.

Les obligations d’État indexées sur l’inflation SPDR® International Government Inflation-Protected Bond ETF (NYSE:), qui a baissé de 5,0 % depuis le début de l’année.

Selon Bloomberg, l’attrait des obligations d’entreprises des pays émergents tient en partie à l’insuffisance relative de l’offre :

Les prix grimpent en raison d’une pénurie d’obligations d’entreprises des pays émergents sur le marché secondaire. Il y a eu moins d’émissions que prévu, contrairement aux ventes d’obligations souveraines qui ont connu le mois de janvier le plus actif depuis trois ans. Les entreprises sont peu enclines à lever des fonds en dollars, car les besoins de refinancement ont diminué et d’autres possibilités de financement, comme la dette en monnaie locale, s’ouvrent à elles. Certaines entreprises restituent du capital aux détenteurs d’obligations en rachetant leur dette.

Les rendements relativement attrayants sont un autre facteur. HYEM, par exemple, a un rendement de 6,2 % pour les 12 derniers mois, selon Morningstar.com.

C’est plus du double de l’équivalent en obligations américaines de qualité via le Vanguard Total (EPA:) Bond Market Index Fund ETF Shares (NASDAQ:).

Bien que les rendements futurs soient incertains lorsque l’on achète des fonds obligataires (par opposition à la fixation des taux par l’achat de titres obligataires individuels), la prime de rendement des marchés émergents n’est pas passée inaperçue.

Ce propos vous a intéressé vous aimerez pareillement ces parutions:

Avenir de l’automobile,Le livre .

Le sport automobile,(la couverture) . Disponible à l’achat sur les plateformes Amazon, Fnac, Cultura ….

Photographie/Personnalités/G/John Goodenough,Le livre .

Tribologie/Applications pratiques/Engrenages/Endommagement des engrenages,Le livre . Ouvrage de référence.